2025-08-30 22:09:07

税负率一般是指企业在某个时期内的税收负担,一般用税收金额占收入的比重来衡量。我们所说的税负率一般是指增值税和企业所得税的税负率。

举个例子,一看就懂:

甲公司为一般纳税人(非小微企业),当月购进货物取得专用发票不含税金额200万元,进项税额26万元,当月销售收入取得不含税收入300万元,销项税额39万元,本期发生费用合计15万元,则:

增值税:39-26=13万元

附加税:13*(7%+3%+2%)=1.56万元

印花税:(200+300)*0.03%=0.15万元

利润总额:300-200-1.56-0.15-15=83.29万元

企业所得税:83.29*25%=20.82万元

税费合计:13+1.56+0.15+20.82=35.53万元

增值税税负率=13/300*100%=4.33%

企业所得税税负率=20.82/300*100%=6.94%

综合税负率=35.53/300*100%=11.84%

税负变动率=(本期税负-上期税负)/上期税负*100%

若企业税负变动异常,或税负率长期远远低于同行业水平,则会引起税务稽查。

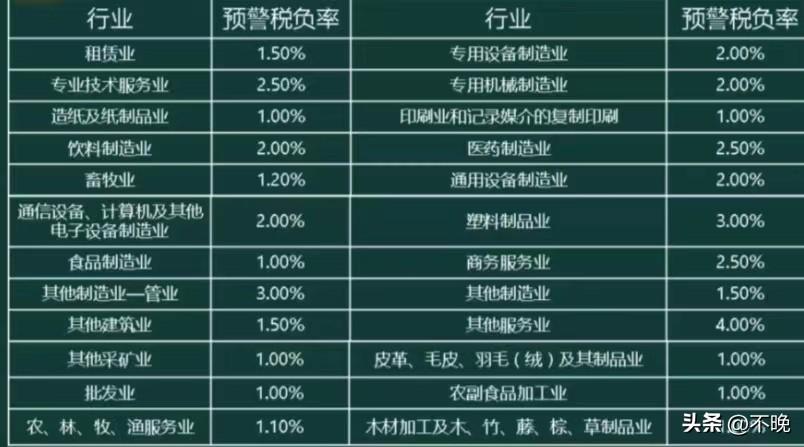

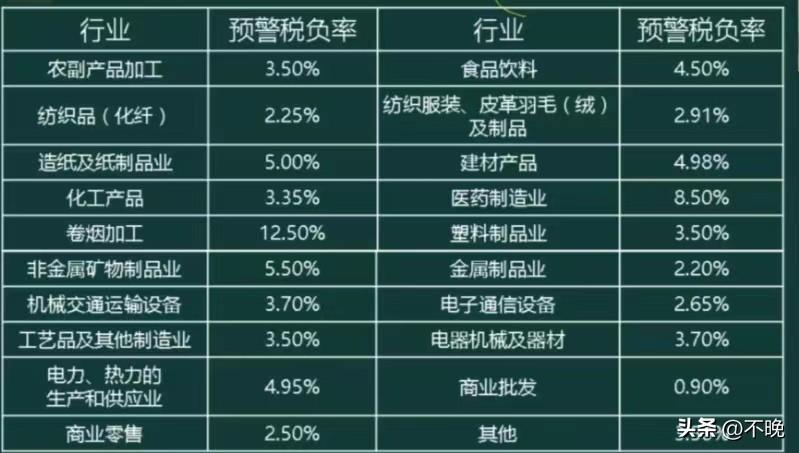

以下是四期增值税预警税负率: