日元为什么持续贬值呢?

今年3月,日本结束8年负利率,开始加息;

4月26日,日本央行决定将政策利率目标维持在0到0.1%之间;

日本加息,按正常逻辑,加息会导致货币升值,

可为什么这一次,日元不涨反跌了呢?

一般来说,短期分析汇率走势用的是“利率平价理论”。

根据利率平价理论:当2个国家存在利率差的时候,由于套利机制的存在,低利率的国家汇率会贬值。

对应的公式是:贬值的汇率幅度=本国利率-他国利率

这句话听着很拗口是吧,换个角度理解就很简单了。

美国目前的市场利率高吧,就会有很多人,把钱换成美元,存到美国去;

这样的兑换外汇的过程,是不是会导致日元的供给过剩?

日元供给过剩,汇率是不是要跌?

结合到现实情况,原先市场预测美国在今年年内会有三次降息;

但实际情况是,每次美国公布CPI指数后都打脸;

CPI居高不下,市场对美国降息的预期也就下降。

降息预期一下降,维持住了高利率,日元汇率自然也受到影响。

明白了这一层道理,再说说为什么3月份日本央行宣布加息后,却依旧下跌了呢?

其实这么说从严格意义上看不准确。

大家仔细看下面这张图:在2024年3月份加息后,

日元兑换美元的汇率,曾升值过一段时间;

随后,美联储降息的预期落空,日元继续开始了贬值之路。

(1)长期分析汇率走势,一定要看货币因素

一般较为常用是“货币分析法”和“购买力平价理论”分析方法。

学者们认为:长期汇率决定的关键因素,还是取决于两国之间的货币存量需求和购买力。

如果一个国家货币发行过多,那么国内的物价就会上涨;

物价上涨了,可真实的商品数量就那么多;

那美国人也不傻,他知道是日元多发才导致价格上升;

这个时候,该国的汇率就会贬值,从而保证真正的购买力不变。

这么说还是很难懂,我们来举个通俗易懂的例子吧:

假设1个美国人要买1台日本的电视机,原价格是100美元,对应15000日元;

这个时候日元超发了1倍,日本电视机的价格也涨了1倍,变成了30000日元;

此时,美国人发现不对劲了,你这是“薅我羊毛”啊,这个价我才不买;

那什么时候美国人愿意买呢?

就是日元汇率也贬值1倍的时候,即100美元可以兑换30000日元。

这个时候,虽然电视机变成了30000日元一台;

但是美国人付的钱还是100美元,没发生变化啊。

懂了吧,这就是长期汇率决定理论的“货币分析法”和购买力平价理论。

当然,这里面有很多假设条件,在这里就不再展开了。

(2)日本长期的贸易逆差也是重要原因

此外,除了货币层面的因素,日本长期的贸易逆差也是汇率贬值的关键原因。

我们知道日本是资源相对匮乏的岛国,很多石油、原材料严重依赖进口;

而长期的贸易逆差,会导致日元需要兑换成美元等世界货币,再去进口;

这就导致贸易市场上,日元长期的供过于求,这也加剧了汇率贬值。

最后还想说一说,如果日本央行想控制汇率稳定,它是可以控制的。

但是从政策意图看:日央行更在乎货币政策独立性和资本能够自由流动,而不是那么在乎汇率的贬值。在金融学中,有一个经典的“不可能三角”理论:

即任何一个国家,货币政策独立性、资本自由流动和固定汇率这三个目标中,只能选择2个;

对于日本,为了确保货币政策的独立性和资本能够自由流动,它显然放弃了固定汇率。

说到这里,想必也有读者会好奇,我们是怎么做选择的呢?

个人观点:这3个目标的选择并非恒定不变的,我们目前看重货币政策独立性和汇率稳定一些,而对资本流动相对严格(普通人1年5W美元的外汇额度)。

具体而言:

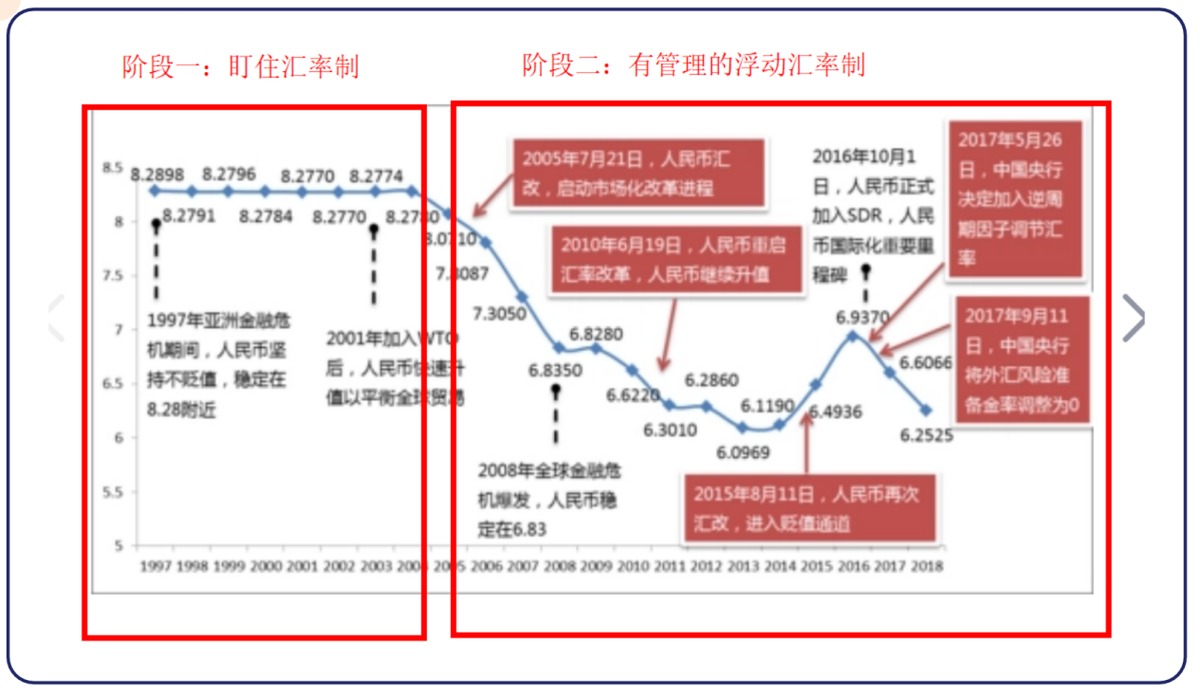

(1)早在1997年—2004年,我们曾较长时期实行钉住汇率制,当时1美元兑换人民币的数值在1比8.28左右;

(2)2004年后,我们的汇率进入了有管理的浮动汇率制,有双向合理的波动,整体来看汇率在6-8这个区间内波动。

日元贬值也并非一无是处,从好的方面看,日元贬值促进日本的商品出口,这是有利于日本经济发展的;

但坏的方面似乎更多,贬值会使得日本进口商品的成本增加,这里头有很多是原材料和大宗商品,进而增加了企业负担,企业会通过涨价等方式来转嫁自己的成本给消费者,最后导致成本推动式的通货膨胀。

但对于我们而言,日元贬值,咱们买一些日本的进口货就更便宜了