昨天师姐聊了资产减值损失,今天聊两个与投资性资产相关的科目——公允价值损益和投资收益。

公允价值变动损益是指企业各种资产公允价值变动形成的应计入当期损益的利得或损失。

从概念中我们能得出三点重要内容:

① 公允价值变动损益针对的是那些以公允价值计量的资产,主要包括交易性金融资产(如股票、债券、期货、基金等)、投资性房地产、衍生金融资产、金融负债四大类。

② 影响公司当期利润,看过艾琳师姐昨天聊的内容就会知道,资产减值损失主要针对的是以成本法计量的资产,虽然两类资产计量方式不同,但是价值变动都会影响当期利润。

③ 公允价值变动的核心点在“变动”二字,也就是说以上几类金融资产并不需要实际交易,只是公允价值名义上的变动就能影响利润,这也是师姐说这部分利润十分虚假的原因。

举个栗子大家会更加明白:

师姐的公司在2019年初进了100万元的货,同时用100万闲钱买了股票,到年底货物以500万的价格赊销卖出,而股票也涨到500万元,师姐美坏了,感觉一年的辛苦都值得,因为今年公司的税前利润是800万元,但其实师姐连1毛钱都没有收到,利润只不过是账面上的。

一般为了衡量公允价值变动损益对利润的影响程度,我们用一个公式:公允价值变动损益/净利润,师姐用A股上市公司来举例子:

根据2018年年报,除金融保险类公司之外,阳煤化工公允价值变动损益数额最高,高达14.54亿元,而当年公司利润为1.29亿元,公允价值变动损益是净利润的11倍,也就是除去公允价值变动,公司实际亏损13.25亿元。

艾琳师姐记得再聊投资性资产的时候提到过美凯龙,这公司热衷投资性房地产,其2018年公允价孩子变动损益-17.67,净利润为44.77亿元,公允价值变动损益白白吃掉三分之一的利润。对于这些热衷投资性房地产的公司,大家要警惕其将固定资产变更为投资性房地产,这往往是要调节利润的节奏。

A股绝大多数上市公司公允价值变动损益变动占比都比较小,但也要对其着重关注。如果一个公司投资性资产占比较大,往往其公允价值波动就较大,对利润影响也较大,那投资者就要关注资产质量、衡量其投资水平。接下来聊聊投资收益。

投资收益,是指企业对外投资所取得的收入减去投资损失后的净收益。从概念就能看出与公允价值变动损益的不同。当投资性资产出售后,实实在在的获利或者亏损才会反应在投资收益中。

既然已经出售了,也收到钱了,那为什么师姐还说这是虚假的利润呢?

其实这是从另一个角度来看,投资收益属于非经常性损益(除了以权益法核算的长期股权投资,是扣非净利润的一部分),其利润来源并不是公司主营业务,也就是不务正业。

一般我们对投资收益会辩证看待,如果说公司主营业务很赚钱,账面上有大量的闲置资金,有一些投资行为很正常;但对于那些投资收益占净利润比例过高的企业要格外重视,这些公司不是不务正业就是主营业务遇到问题;更被提那些将从资本市场募集的来的钱购买投资性资产的公司,欺骗投资者的感情。

另外投资收益也是调节利润的手段,是ST公司保壳的主流计策,利润不够卖个子公司股权来凑

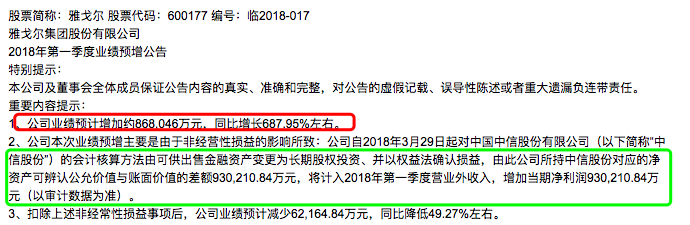

当然投资收益还有其他更高明的调节利润的手法,大家看看雅戈尔玩的。

2018年年初,雅戈尔发布第一季度业绩预告,业绩预计同比增长680%,但并不是主营业务造成的,而是变更投资性资产的会计方式造成的。其将对中信股份的投资核算方法又可供出售金融资产变更为权益法下的长期股权投资。

可供出售金融资产公允价值变动不是计入当期损益(上面师姐说的四大类里面没有,一定要注意),而此次变动会使得计入其他综合收益可供出售金融资产转换日的公允价值与账面价值之间的差额,以及原计入其他综合收益的累计公允价值变动,都计入改按权益法核算当期的投资收益,从而调节利润。

而当一季度报发布时,确实雅戈尔业绩很难看,扣非净利润同比下降60%多,所以大家对企业会计政策调整要格外注意。

说实话对会计政策不熟悉的人,很难发现其中的奥秘,这也给了投资者一个提示,一定要好好研究财报里面的知识,而不是简简单单能看懂数字就行。

有关公允价值变动损益以及投资收益科目的分析就到这里,师姐说的比较容易理解,但真要好好理清里面的逻辑关系很不容易,就当是抛砖引玉了,希望对大家有帮助。